寄与分の計算方法とは?相続手続きで知っておきたい具体例を確認

監修者ベストロイヤーズ法律事務所

弁護士 大隅愛友

![]()

監修者ベストロイヤーズ法律事務所

弁護士 大隅愛友

使途不明金や不動産の評価等の専門的な遺産調査や、交渉・裁判に力を入れて取り組んでいます。

相続の法律・裁判情報について、最高品質の情報発信を行っています。

ご相談をご希望の方は無料相談をお気軽にご利用ください。

故人の相続にはさまざまな法的ルールがありますが、そのなかで故人をサポートしていた人が遺産分割を優遇されることを寄与分といいます。

寄与分にはさまざまなケースがあり、計算方法も決まっています。

この寄与分のルールと正しい計算方法を理解しておくことで、受け取れる遺産の割合が変わる可能性があります。

本記事では、寄与分とはなにかという基本的な項目から、実際の計算方法や具体例を解説します。

1 寄与分とは?認められる条件を解説

まずは寄与分について正しく理解しましょう。

寄与分とは、故人の財産の維持や財産を増やすことに貢献した相続人が、ほかの人よりも多い割合で財産を相続できる制度です。

一般的に相続の割合は、血縁関係などによって明確に定められています。たとえば、配偶者と子どもが二人いる場合は配偶者が財産の半分、そして残りを二人の子どもが分割して受け取れます。これは法定相続分といい、配偶者や子どもだけでなく両親、親戚などで明確に割合が定められています。

しかし、故人とほとんど関係を持っていなかった故人の長男と、故人の介護や事業のサポートなどを献身的に行っていた次男がいる場合、より故人の生活を支えてきていた次男のほうが財産を多く受け取れなければ不公平になってしまうケースがあります。

このような際に、遺産分割の公平性を図ろうとするのが寄与分です。「寄与」とは、金銭や物品に限らず介護や扶養、財産管理など、故人のサポートをしていたことを指します。

以下では、寄与分が認められるケースを詳しく解説します。

1-1 相続人自身の寄与がある

寄与分を認めてもらうためには、相続人自身の寄与でなければなりません。

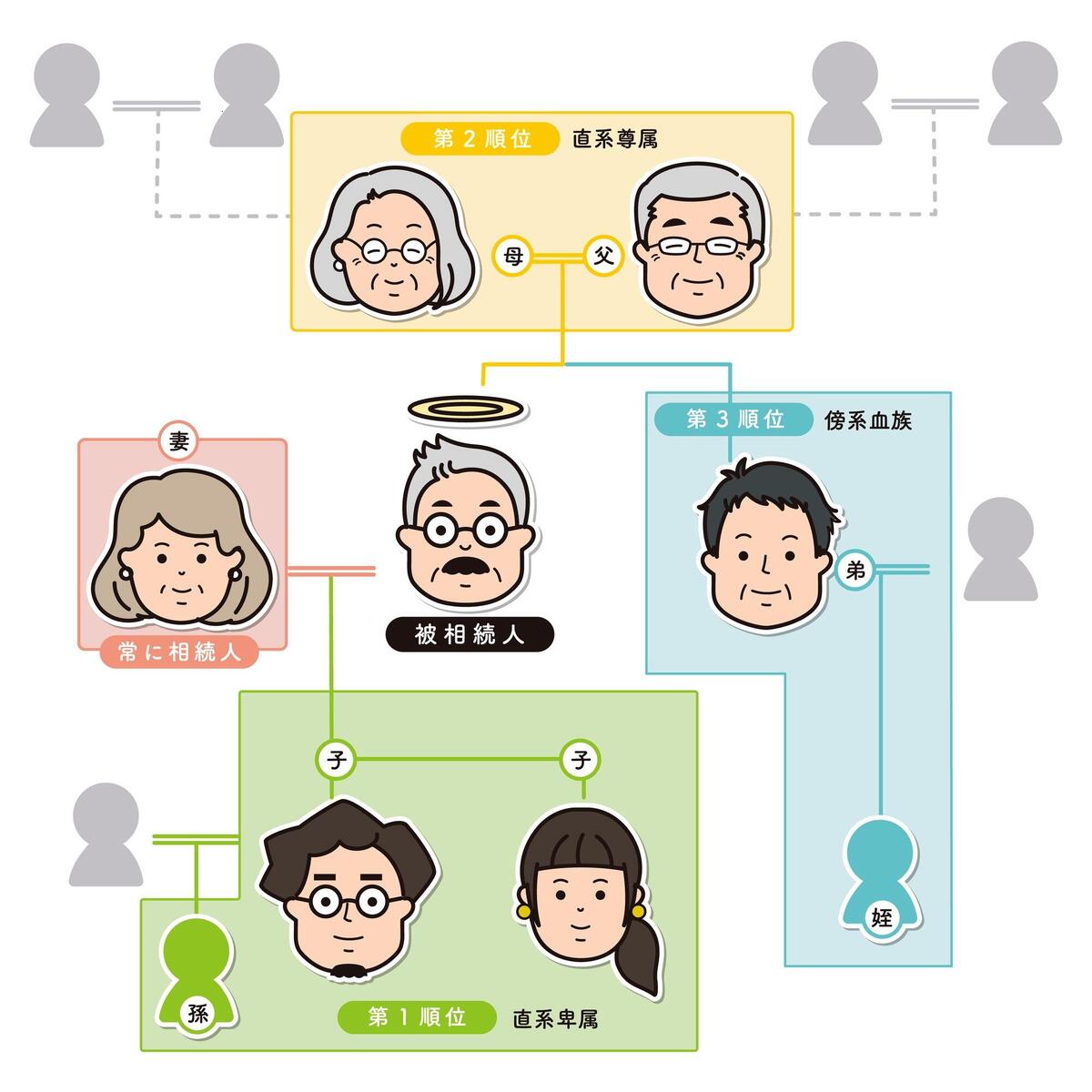

相続人は法律で定められており、以下の人が該当します。

- 故人の配偶者

- 故人の子ども

- 故人の父母

- 故人の祖父母

- 故人の兄弟姉妹

配偶者は常に相続人となりますが、故人に子どもがいる場合は兄弟姉妹は相続人に該当しません。

これらの条件に当てはまる人が寄与分のサポートをしていた場合、寄与が認められます。

反対に、以下に該当する人が故人のサポートを行っていたとしても、寄与は認められないので注意しましょう。

- 故人の子どもの配偶者

- 故人の孫

- 内縁の妻

- ヘルパー

しかし、2019年に民法が改定されたことにより、寄与分とは別に特別寄与分が認められるようになりました。

特別寄与分では、相続人以外の人がサポートを行った際に遺産を受け取れる割合が高くなります。

また、相続人以外の人も、相続人がいない場合などの一定の条件が整う場合には、例外的に相続財産を取得することができます(特別縁故者)。

【関連記事】特別縁故者に対する財産分与|手続きの流れや費用を弁護士が解説!

1-2 特別の寄与である

寄与分を認めてもらうためには、特別の寄与であることを認めてもらう必要があります。

寄与に含まれるのは、家事や介護、看護などですが、これらは家族であれば支えあうことが当然という考え方があり、一般的なサポートでは寄与と認められない可能性があります。

特別な寄与として認められるのは、例えば故人が10年間歩行できない状態だった場合、一人きりでのサポートは非常に大変です。

一方で、老人ホームに入居していた故人に日用品を毎週届けていた程度では特別な寄与とは認められません。

特別な寄与として認められるかどうかは非常に難しいポイントであり、状況の証拠や弁護士によっても考え方が大きく変わるため、明確な境界線がないのが現状です。

1-3 寄与行為に対して対価を受けていない(無償性)

故人への寄与行為に対して対価をうけていないこと(無償性)も、寄与分が認められるためには重要です。

寄与に対して都度対価が支払われていた場合は、寄与分を受け取れません。

例えば、介護をしながら食事代や住居代の補助を故人から受けていた、事業や財産管理をする代わりにその報酬の一部を受け取っていたなどの場合は、寄与には該当しなくなる点に注意しましょう。

1-4 財産の維持や増加と因果関係がある

寄与として認められるのは、財産の維持や増加と因果関係があることも大切です。

財産は金銭や物品には限らず、故人の生活の維持などにも関係します。

例えば、故人の子どもが故人の資産運用に10年間携わっており、その結果莫大な利益を得た場合、故人の財産を増加させたことになり寄与分が認められます。

ほかにも、認知症の介護が必要になり故人の子どもが介護をしていた場合は、通常であれば介護サービスやヘルパーなどに支払う金額が浮いたことになります。故人の財産の支出を減らしたことにつながり、寄与分として認められます。

ただし、普段はヘルパーに依頼していて週に一度だけ子どもが簡単な介護をしていた場合などは、寄与分として認められないケースがあります。

1-5 一定期間の寄与である(継続性)

寄与行為の期間(継続性)も、寄与分には関係します。

一定期間(少なくとも3か月程度)寄与を続けていた場合は寄与分が認められますが、短期間または単発的な寄与行為は寄与分として認められません。

2 寄与分が認められる行為とは?具体例を解説

寄与分の基本的な定義や条件を理解したら、寄与分が認められる行為と具体例を確認しましょう。

以下にあてはまる場合、寄与分が認められ正当な割合の遺産を受け取れるでしょう。

2-1 家事従事

故人の家業(家族で行っているビジネス)に大きく貢献していた人は、寄与分が認められます。

ここでいう家事とは、掃除や洗濯といった日常的な家事ではなく故人の財産形成に貢献したことを指します。

故人の事業をサポートした、農業を一緒に行っていた、資産運用を任されていたなどの場合が、家事従事にあてはまります。

ただし、家事従事のなかで給与や対価をもらっていた場合は寄与分は認められないので注意しましょう。

2-2 金銭等出資

故人に金銭を出資していた場合、寄与分が認められます。

故人の生活における生活費や治療費などを相続人が出していた場合、その分故人の財産の支出が減ったことになるためです。

例えば、老人ホームに入居するための費用や故人の借金の肩代わりなどが寄与分に該当します。

ただし、故人の会社へ出資した金額は寄与分とは認められません。あくまでも故人本人への出資かどうかが重要なポイントです。

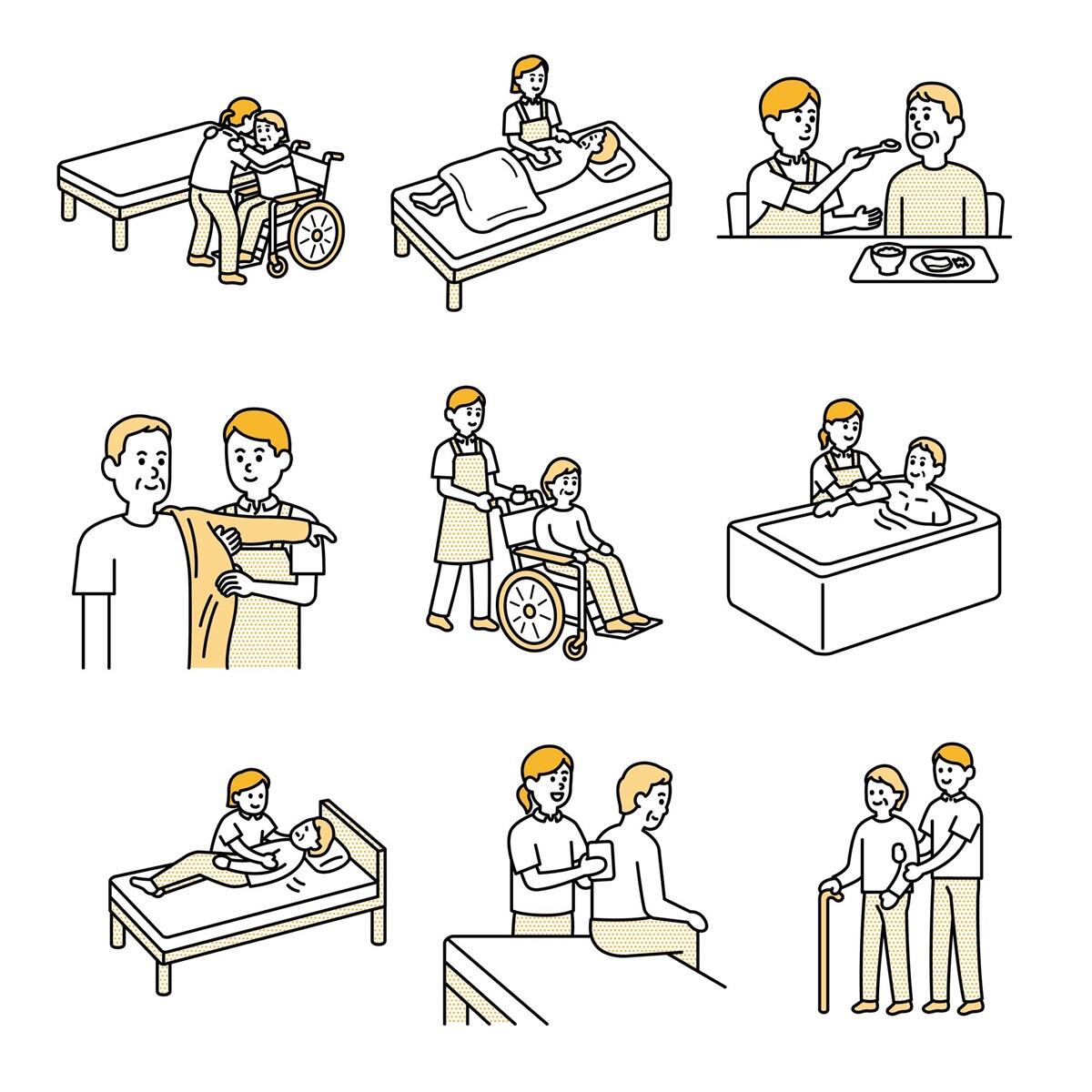

2-3 療養看護

故人の介護を長期間行っていた場合、寄与分が認められます。

介護と一口にいってもその範囲は非常に幅広く、ただ簡単な話し相手をしていた、身の回りの掃除をしていた程度では寄与分が認められないこともあります。

一般的に想定される、家族間でのサポート程度の介護では寄与にはならない点には注意しましょう。

重度の病気やケガ、認知症の介護など、明らかに相続人の負担が大きいと認められた場合は、寄与分として考えることが可能です。

【関連記事】介護をした人が相続で受け取れる「寄与分」とは?条件や種類を詳しく解説

2-4 扶養

故人を扶養していた場合、寄与分が認められるケースがあります。

本来であれば故人が自身で捻出しなければならなかった生活費を相続人が肩代わりしていたことで、故人の財産が減ることを防いだためです。

ただし、配偶者や親子、兄弟姉妹は、互いに扶養しあう義務があります。そのため常識の想定内の金額の扶養では、寄与分が認められない可能性があります。

故人の介護のためにリフォームをした、介護用品を購入したなど、想定以上の大きな金額を故人のために支払った場合、寄与分として認められるケースがあります。

2-5 財産管理

故人の財産を管理していた場合、寄与分が認められる可能性が高いです。

故人の所有している株式の取引を相続人が代わりに行ったり、故人の不動産の売買の手続きを代行したりした場合は、寄与分の対象です。

また、金銭面だけでなく物品などの財産管理を相続人が行っていた場合も、寄与分に該当します。

物品を保護するにあたって管理費などが発生していた場合も、寄与分の対象になります。

3 寄与分の計算方法を各分野ごとに解説

寄与分の計算方法は、寄与の形によって変わります。

家事従事、金銭等出資など、各分野ごとの計算方法を確認しましょう。

3-1 家事従事型の場合の寄与分の計算方法

故人の事業に従事したなどの家事従事型の寄与分の計算式は、以下のとおりです。

寄与者が受け取るべき年間の給付額×(1-生活費控除割合)×寄与年数

故人と相続人が同居していた場合は、相続人の生活費が軽減された分を覗いて計算します。

3-2 金銭等出資型の場合の寄与分の計算方法

金銭等出資型の寄与分の計算方法は、以下のとおりです。

贈与額×貨幣価値変動率×裁量的割合

物価の上昇や下降が激しかった場合も加味して、金銭の価値の変動なども考慮して計算されます。

3-3 療養看護型の場合の寄与分の計算方法

療養看護型の寄与分の珪砂方法は、以下のとおりです。

付添介護人の日当額×療養看護日数×裁量的割合

ヘルパーや老人ホームなどに支払うはずだった金額を算出し、寄与分とします。

3-4 扶養型の場合の寄与分の計算方法

扶養型の寄与分の計算方法は、以下のとおりです。

負担した扶養額×期間×(1-寄与相続人の法定相続分割合)

法定相続分とは、民法で定められているその人が本来受け取れる相続分のことをいいます。

3-5 財産管理型の場合の寄与分の計算方法

財産管理型の寄与分の計算方法は、以下のとおりです。

管理や売却を第三者に委任した場合の報酬額×裁量的割合

不動産の売却や管理などは、本来プロに依頼すると手数料がかかります。相続人に代行してもらった場合は、その分を考慮して計算します。

4 まとめ|寄与分は弁護士へ相談

相続には法的にさまざまなルールがあり、知らずにいると本来もらえるはずだった遺産を受け取れない可能性があります。

とくに、故人の事業や生活などのサポートをしていた相続人は、寄与分に該当することがないかよく確認しましょう。

寄与分の考え方ははっきりとしない点も多いため、わからない場合やしっかり寄与分をアピールしたい場合は、弁護士に相談することもおすすめです。

【関連記事】特別受益の持ち戻しとは?持ち戻し免除との違いや期間を解説

![]()

使途不明金や不動産の評価等の専門的な遺産調査や、交渉・裁判に力を入れて取り組んでいます。

相続の法律・裁判情報について、最高品質の情報発信を行っています。

ご相談をご希望の方は無料相談をお気軽にご利用ください。

ご予約

ご予約