代襲相続ができない場合について7つのケースを用いて相続問題に精通した弁護士が解説

監修者ベストロイヤーズ法律事務所

弁護士 大隅愛友

![]()

監修者ベストロイヤーズ法律事務所

弁護士 大隅愛友

使途不明金や不動産の評価等の専門的な遺産調査や、交渉・裁判に力を入れて取り組んでいます。

相続の法律・裁判情報について、最高品質の情報発信を行っています。

ご相談をご希望の方は無料相談をお気軽にご利用ください。

相続問題は多くの方にとって複雑で難しい問題であり、特に「代襲相続」という言葉は、一般の方にはなじみが薄いかもしれません。

代襲相続とは、もともと相続人であるはずの人が既に亡くなっている場合に、その人の子どもなどが相続人となることを指します。

この記事では、相続問題に精通した弁護士として、代襲相続ができない場合について、分かりやすく解説いたします。

代襲相続が認められないケースは意外と多く、これを知らないと思わぬ相続トラブルに巻き込まれるリスクがあります。

また、代襲相続が発生すると、さまざまな影響が生じますので注意も必要です。

この記事では、相続問題に詳しい弁護士の視点から、代襲相続についての基本的な知識をはじめとして、できない場合や注意点についてもわかりやすく解説していきます。

1 代襲相続ができない場合について7つのケースで解説

1-1 相続放棄をした人の子ども

相続放棄を行った人は、初めから相続人ではなかったと見なされます。そのため、その人の子どもは代襲相続ができません。

そのため、子どもが親の借金を理由に相続放棄をした場合、その子どもは相続権を持たないことになり、代襲相続されないため安心です。

これは、相続放棄を行った本人が法的に相続人として認められないため、その配下の家族も同様に相続権を持たないという原則に基づいています。

したがって、相続放棄は、負の遺産を受け継ぐリスクから家族を守る有効な手段となることがあります。

この点を理解することは、相続計画を行う際に重要です。

相続放棄は単に個人の選択にとどまらず、その後の家族構成における相続権にも大きな影響を及ぼすからです。

1-2 被相続人の死後に子どもや兄弟姉妹が死亡した場合

被相続人が亡くなった時点で生存している相続人は、代襲相続の対象外となります。

被相続人の死後に子どもや兄弟姉妹が亡くなる場合、その死亡は代襲相続の流れではなく、新たな相続、すなわち数次相続となります。

被相続人が亡くなった時点で生存していた子どもや兄弟姉妹がその後に亡くなると、自身の遺産を次の相続人に遺すことになります。

これは、被相続人の遺産が直接次の世代に引き継がれるのではなく、一度相続人の遺産となってから次の相続が発生するという流れを経るためです。

生前に家族や親族が密接に関わっていた場合、相続人が亡くなった順序を把握しやすいかもしれません。

しかし、疎遠な親族間で相次いで死亡が発生した場合、誰が先に亡くなったかの判断が難しいことがあります。

【関連記事】相続人が行方不明で連絡取れない!相続が進まないときの対処法とは?

このような状況では、戸籍謄本などの公的な記録を用いて、それぞれの死亡日を確認し、相続の順序を明らかにする必要があります。

この確認作業は、遺産分割協議などの相続手続きに参加する人物を決定する上で非常に重要です。

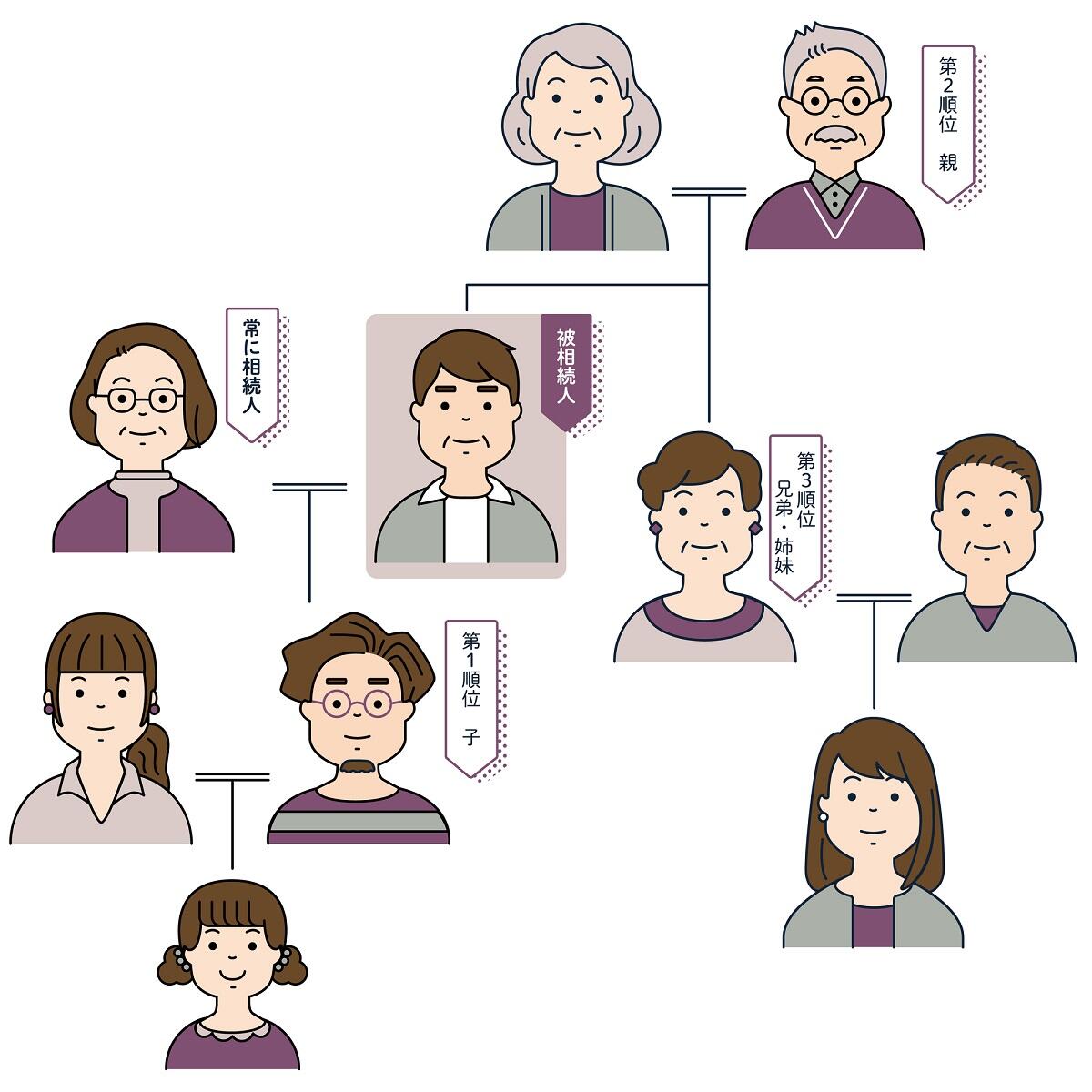

1-3 兄弟姉妹の子ども(甥や姪)の子ども(甥や姪の子)

代襲相続において、兄弟姉妹の子ども、つまり甥や姪が相続人となる状況は存在しますが、その範囲には限界があります。

被相続人の兄弟姉妹が亡くなっている場合、その子ども(甥や姪)は代襲相続の権利を持ちます。

しかし、甥、姪の代襲相続の権利は一代限りであり、兄弟姉妹の子ども(甥や姪)が亡くなっている場合、その子どもは代襲相続することはできません。

一方、被相続人の直系卑属(子ども)が亡くなっている場合は、その子ども(孫)や孫の子ども(ひ孫)に代襲相続の権利が及びます。

この場合、代襲相続の範囲に制限は設けられていません。つまり、被相続人の子どもが相続人である場合と兄弟姉妹が相続人である場合とでは、代襲相続の範囲が異なるのです。

これは、兄弟姉妹の子ども(甥や姪)の子ども(甥や姪の子)には代襲相続の権利がないということなのです。

1-4 養子縁組が行われた時点で既に生まれていた子ども

代襲相続人になれるのは原則として被相続人の卑属、つまり子孫に限られます。

養子は被相続人の子どもとして扱われるため、卑属に含まれますが、養子の子どもが被相続人の卑属となるか否かは状況によります。

具体的には、養子縁組が行われた時点で既に生まれていた子どもは、原則として被相続人の卑属には含まれません。

一方で、養子縁組の後に誕生した子どもは、被相続人の卑属として扱われます。この区別は、代襲相続の権利に直接影響を及ぼすことになります。

また、特殊なケースとして、被相続人の実子の配偶者と養子縁組をする場合もあります。

この場合、被相続人の実子とその養子の間に生まれた子どもは、被相続人の卑属となります。これは、その子どもが被相続人の実子の子どもであるためです。

【関連記事】養子縁組の相続|メリット・デメリットを弁護士が徹底解説!

さらに、養子が被相続人より先に亡くなった場合、その養子の子どもが代襲相続することが可能です。ただし、これは養子の子どもが被相続人の卑属と認められる場合に限られます。

以上から、養子の子どもが代襲相続を行うか否かは、その子どもが養子縁組時に既に生まれていたか、後に生まれたかという時点、およびその子どもの親が被相続人の実子か養子かという状況によって異なります。

1-5 配偶者やその連れ子

代襲相続人になれるのは、直系卑属、つまり被相続人の子どもやその孫などの血縁者に限られます。そのため、配偶者が被代襲者になることはできません。

具体的な例を挙げると、被相続人の子どもが先に亡くなった場合、その子どもの配偶者、つまり被相続人にとっての婿や嫁は代襲相続の権利を持ちません。

また、被相続人の配偶者が先に亡くなった場合、その配偶者の連れ子も代襲相続することはできません。

配偶者が代襲相続の権利を持たないからです。

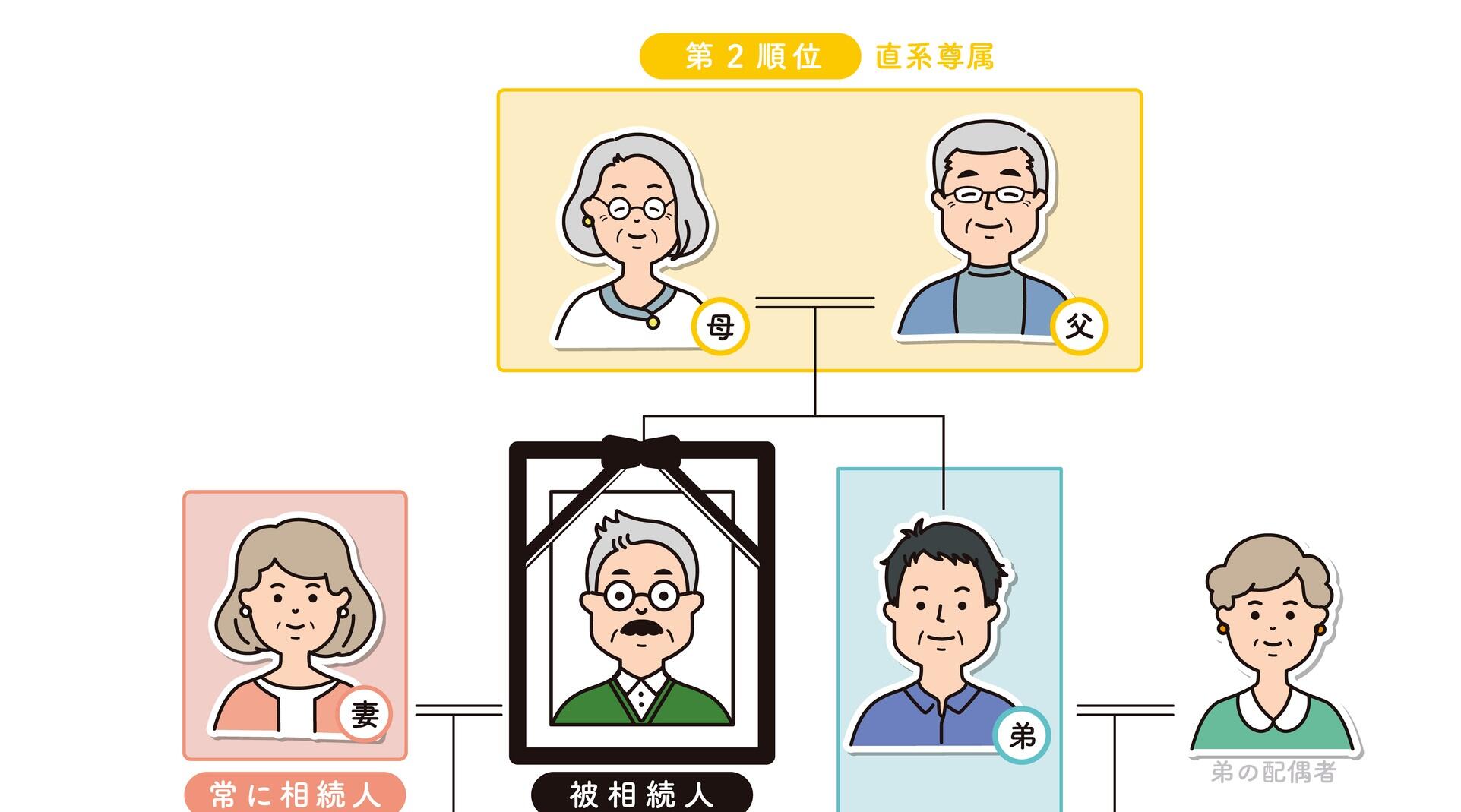

1-6 直系尊属

直系尊属とは、被相続人の親、祖父母など、血縁上上位にあたる親族を指します。

たとえば、被相続人の両親と祖父母が生存している場合、通常は両親のみが相続人となります。

ここで重要なのは、両親が何らかの理由で相続放棄をした場合です。この場合、両親は相続人から外れますが、祖父母が直系尊属であるため、自動的に相続人となります。

これは代襲相続によるものではなく、直系尊属としての自然な権利に基づくものなのです。

1-7 遺言書で指定された相続人が遺言者より先に亡くなった場合

遺言書における相続や遺贈の指定は、その受取人が遺言者の死亡時に生存している必要があります。

例えば、「長男に財産を相続させる」「長女に財産を遺贈する」といった文言が遺言書に記載されていた場合、これらの指定された相続人が遺言者より先に亡くなっていると、その部分の遺言は無効となります。

相続も遺贈も含めて、財産を受け取るべき人が遺言者の死時に存在していなければ、遺言の該当部分は効力を持たないというものです。

したがって、遺言者の死時に受取人が既に亡くなっている場合、遺言で指定された財産は、遺言書に記載がない財産として扱われ、結果的に相続人全員の共有財産となります。

この状況において、長男や長女の子どもが代襲相続を行うことはできません。

遺言書で指定された財産は、遺言者の死時に受取人が存在しないため、他の相続人全員の共有となるのです。そのため、相続人全員で分割方法についての合意が必要となります。

遺言書による相続や遺贈の効力は、遺言者の死時に受取人の存否に大きく左右されるため、相続計画を検討する際には、この点を十分に考慮することが重要です。

【関連記事】遺言書の書き方~自筆で書く自筆証書遺言のポイントと注意点を弁護士が解説

2 代襲相続とは?

2-1 そもそも代襲相続とは

代襲相続とは、特定の相続人が被相続人よりも先に亡くなった場合に、その人の子どもや孫が相続人となる法的な仕組みです。

民法により、相続人となることができる親族の範囲が定められており、配偶者、被相続人の子ども、直系尊属(親など)、兄弟姉妹が含まれています。

代襲相続の対象となるのは、本来相続人となるはずだった人(被代襲者)が被相続人よりも先に亡くなった場合のその人の直系卑属です。

例えば、被相続人に子どもがいて、その子どもが被相続人より先に亡くなった場合、その子どもの子ども(孫)が代襲相続人となります。

このように、代襲相続は被代襲者の直系卑属に限られ、被代襲者の配偶者、直系尊属、兄弟姉妹は代襲相続の対象外となります。

また、「再代襲相続」という考え方もあります。

これは、被代襲者の子どもがすでに亡くなっている場合、その子どもの子ども(被代襲者の孫)が相続人となる状況を指します。

代襲相続が、直系卑属に限られるという原則は、法的に相続の範囲を明確にすることで、相続に関するトラブルを防ぐためのものです。

代襲相続を理解することは、相続計画や遺産分割において極めて重要です。

相続人の範囲を正確に把握し、適切な手続きを進めるためには、この法的枠組みを理解し、適用する必要があるからです。

2-2 代襲相続になる3つの原因

代襲相続が発生する原因は大きく三つに分けられます。

代襲相続は、相続の公正性を保つために重要な役割を果たしますが、その手続きや条件は複雑であるため、相続問題に精通した弁護士からアドバイスを得ることが望ましいです。

①相続人が死亡した場合

相続が発生した時点で、本来の相続人が既に死亡している場合、代襲相続が行われます。

この場合、亡くなった相続人の直系卑属(子どもや孫など)が代わりに相続人となります。

たとえば、被相続人の子どもが被相続人よりも先に亡くなった場合、その子どもの子(被相続人の孫)が代襲相続人として相続権を有します。

②相続人が欠格になった場合

相続人が法律上の理由で相続権を失った場合、つまり相続人が「相続欠格」になった場合にも代襲相続が発生します。

欠格とは、特定の行為や状態により相続権を喪失することを意味し、例えば、故意に被相続人を死亡させた者は相続権を失います。

このような場合、その相続人の直系卑属が代襲相続を行うことができます。

【関連記事】相続欠格となる5つの事由~その効果や手続き、相続廃除との違いについて

③相続人が廃除された場合

相続人が「相続廃除」された場合も代襲相続が発生します。廃除とは、被相続人が遺言で特定の相続人の相続権を排除することを指します。

遺言者が相続人を廃除するためには、重大な理由が必要です。廃除された相続人の直系卑属は、その相続人の代わりに相続権を行使することができます。

【関連記事】相続人廃除の制度とは?相続させない遺産管理の方法を弁護士が解説!

2-3 代襲相続が発生した際の法定相続分・遺留分

代襲相続が発生した際の法定相続分は、被相続人の親族構成によって異なります。ここで重要なのは、法定相続分の計算方法と、それに伴う遺留分の確定です。

配偶者が存在する場合の法定相続分は以下の通りです。

①相続人が配偶者と子どもの場合

この場合、配偶者が半分、子どもたちが残りの半分を均等に分けます。

例えば、子どもが3人いる場合、配偶者が1/2、各子どもが1/6ずつを受け取ります。

②相続人が配偶者と直系尊属(親など)の場合

配偶者が3/4、直系尊属が残りの1/4を分けます。

例えば、実親が2人、養親が1人いる場合、配偶者が3/4、実親と養親がそれぞれ1/12ずつを受け取ります。

③相続人が配偶者と兄弟姉妹の場合

配偶者が3/4、兄弟姉妹が残りの1/4を分けます。父方だけ、または母方だけの兄弟姉妹は、両親共通の兄弟姉妹の半分の分を受け取ります。

例えば、父方の兄弟姉妹1人、両親共通の兄弟姉妹2人の場合、配偶者が3/4、父方の兄弟姉妹が1/20、両親共通の兄弟姉妹がそれぞれ1/10を受け取ります。

④配偶者がいない場合

法定相続分は相続人間で均等に分割されます。

⑤兄弟姉妹のみが相続人である場合

父母共通の兄弟姉妹が父方のみ、または母方のみの兄弟姉妹の倍の分を受け取ります。

代襲相続の場合、法定相続分は本来の相続人から直系卑属に受け継がれます。

例として、相続人が配偶者、生存している子ども1人、亡くなった子どもの子ども2人の場合、配偶者が1/2、生存している子どもが1/4、亡くなった子どもの子どもそれぞれが1/8を受け取ります。

遺留分については、法定相続分に基づいて計算されます。

総体的遺留分は相続人の構成により異なり、直系尊属のみの場合は1/3、それ以外の場合は1/2となります。

これは、相続人が最低限受け取るべき遺産の割合を保証するものです。遺留分の計算は、相続人ごとに法定相続分に総体的遺留分を乗じることで求められます。

【関連記事】遺留分の計算方法とは?権利者の範囲や遺留分侵害の対処法も詳しく解説

3 代襲相続が発生した場合の注意点

3-1 相続トラブルを引き起こす原因に

代襲相続が発生すると、相続人間の年齢差が大きくなることや、親族関係が希薄な人物同士が相続人になることがあります。

このような状況は、さまざまな相続トラブルを引き起こす原因になり得ます。

例えば、遠縁の親族や久しく連絡を取っていなかった親族が相続人となると、相続に関する情報共有や合意形成がスムーズに進まない可能性があります。

また、代襲相続人が事情を無視して自己の権利を強く主張しすぎることも、トラブルの一因です。相続人間の緊張関係を生じさせ、相続手続きを複雑化させる原因となります。

さらに、相続手続きは全相続人の協力が必要ですが、関係性の薄い代襲相続人が積極的に協力しないことで、手続きが停滞することがあります。

加えて、他の相続人が代襲相続人に対して敵対的な態度を取り、財産を隠すような行動をとることもあります。

【関連記事】亡くなった人の財産を調べる方法とは?相続財産調査の手順や費用を解説

【関連記事】相続財産の調査とは?不動産についても弁護士が徹底解説!

相続財産の公平な分配を妨げ、法的な問題を引き起こす可能性があるのです。

代襲相続人も法定の相続人であり、適切な対応が求められます。相続トラブルが発生した場合、相続に詳しい弁護士への相談が有効です。

また、子どもが先に亡くなるなど代襲相続が予想される場合は、遺言書の作成や生前贈与などの対策を検討することが推奨されます。

これにより、相続人全員での遺産分割協議を回避し、トラブルを未然に防ぐことが可能になります。

【関連記事】遺産相続トラブルの兄弟間における事例7選|予防や解決策も詳しく解説

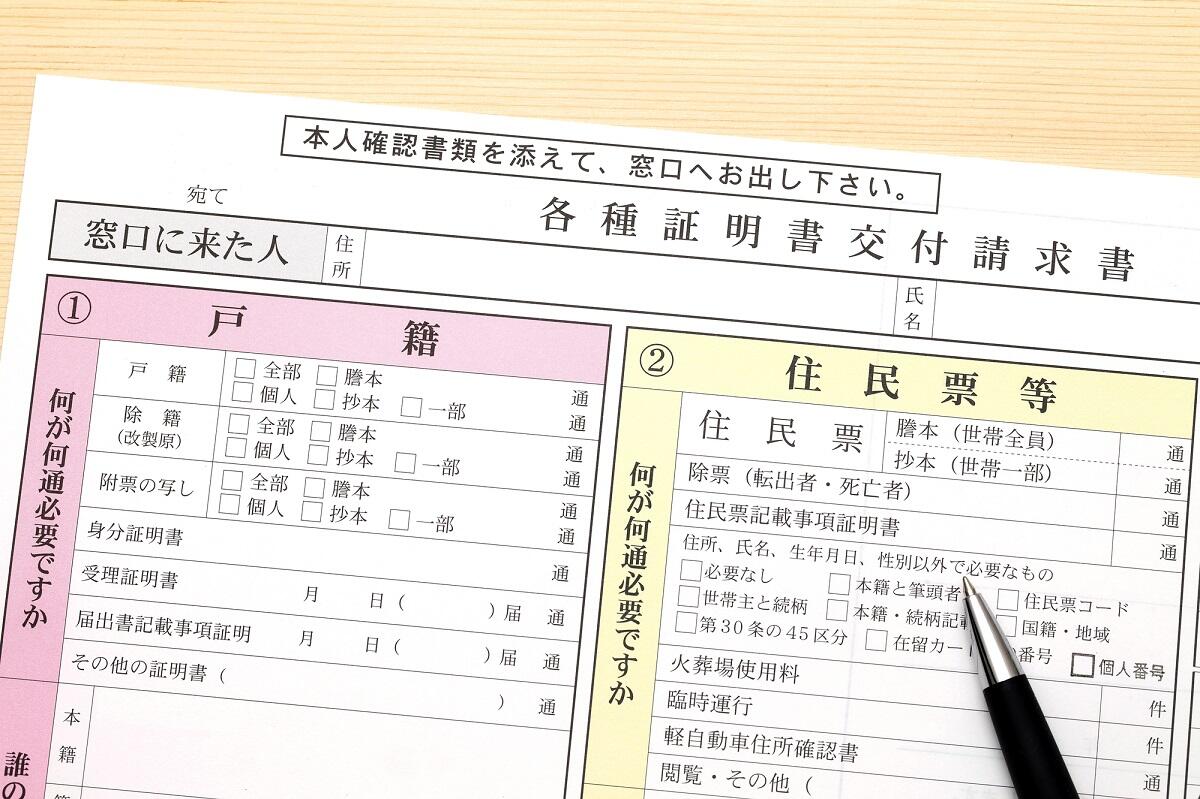

3-2 必要書類を収集する手間と時間の負担が必要になる

代襲相続が発生すると、相続手続きに必要な書類の数が増加します。

代襲相続は、本来の相続人が亡くなっている場合に自動的に発生しますが、この際、代襲相続人は以下のような多数の書類を収集する必要があります。

- 故人の生まれてから死亡に至るまでの連続した戸籍謄本

- 代襲相続人全員の戸籍謄本

- 亡くなった相続人の生まれてから死亡までの連続した戸籍謄本

これらの書類は、代襲相続が実際に発生していることを証明し、また他に代襲相続人が存在しないことを明らかにするために必要です。

そのため、代襲相続が発生した場合の相続手続きは、必要書類が多くなりがちです。

相続手続きに必要な書類が何であるかわからない場合や、書類を収集する手間と時間を負担に感じる場合には、相続問題に精通した弁護士に依頼することも一つの選択肢です。

弁護士は、必要書類の収集から相続手続きの進行までをサポートし、適切な方法で手続きを進めることができます。

3-3 甥・姪は相続税額に2割加算が

相続税において、故人の直系親族(配偶者、子ども、両親)以外の親族が財産を相続する場合、相続税額に2割の加算が適用されます。

この規定は、故人の兄弟姉妹やその代襲相続人である甥や姪が財産を相続する際に特に影響します。

具体的には、故人の兄弟姉妹が直接相続する場合や、兄弟姉妹が亡くなっている場合に甥や姪が代襲相続人として財産を受け継ぐ際、相続税額に2割の加算がされます。

この加算は、直系親族以外の親族が相続することによる税負担の増加を反映したものです。

一方で、代襲相続において孫が相続人となる場合は、この加算規定は適用されません。

孫が代襲相続人となる状況は、本来の相続人である子どもが既に亡くなっており、その子ども(孫)が代わりに相続するケースです。

この場合、孫は直系卑属に分類されるため、相続税の2割加算の対象外となります。

したがって、相続税計算時には、相続人の関係性を正確に把握し、適切な税額を計算することが重要です。

故人の兄弟姉妹や甥・姪が相続する際の税額加算を理解し、正確な申告を行うためには、専門家の助言を得ることが推奨されます。

3-4 相続税の基礎控除額が増加することが

代襲相続が発生し、それによって相続人の数が増えると、相続税の基礎控除額が変動します。

相続税の基礎控除は「3,000万円+600万円×法定相続人の数」という式で計算されます。

具体例を挙げ、『相続人が長男A、長女B、孫C、孫D、孫Eの場合』を考えます。

この場合、全員が存命であれば、相続人は長男A、長女Bで、相続税の基礎控除額は「3,000万円+600万円×2人=4,200万円」となります。

しかし、相続人は長男A、あるいは長女Bがすでに亡くなっている場合、代襲相続が発生し、相続人が3人に増えるため、基礎控除額は「3,000万円+600万円×4人=5,400万円」に増加します。

このように、代襲相続が発生すると、相続人の数に応じて基礎控除額が変わるため、相続税の申告には細心の注意が必要です。

誤った基礎控除額で相続税の申告をしてしまうと、本来納めるべき税額よりも少なく申告してしまうことになり、その結果、過少申告加算税などが課せられる恐れがあります。

代襲相続が発生した場合は、特に法定相続人の数を正確に把握し、適切な基礎控除額を計算することが重要です。

相続税の申告は複雑であり、間違いを避けるためにも専門家のアドバイスを得ることが望ましいでしょう。

4 まとめ

代襲相続は、本来の相続人が被相続人より先に死亡した際に、その人の直系卑属が相続人となる法的な仕組みです。

この記事では、代襲相続が発生する条件とその影響について詳しく解説しました。

代襲相続に関する正しい理解は、平穏な相続手続きを実現し、家族間のトラブルを未然に防ぐ鍵となります。

そのため、代襲相続でお悩みの場合には、相続問題に精通した弁護士に相談してみましょう。

![]()

使途不明金や不動産の評価等の専門的な遺産調査や、交渉・裁判に力を入れて取り組んでいます。

相続の法律・裁判情報について、最高品質の情報発信を行っています。

ご相談をご希望の方は無料相談をお気軽にご利用ください。

ご予約

ご予約